引言:“珠海高新招商”以招商运营为核心,聚焦珠海工业园区、珠海5.0产业园等招商引资工作,依托专业的招商团队和丰富的创新资源,为企业提供产业园入驻、平台搭建、产业政策咨询、科技服务等全流程专业服务。推动高新区招商引资工作走深走实,为高新区产业发展注入新动能。珠海高新招商,珠海高新产业园招商,珠海高新产业园入驻,珠海生物医药医疗器械产业园, 珠海新能源产业园,珠海高新区厂房租售,珠海厂房租售,珠海半导体产业园,珠海产业园厂房租售,珠海5.0产业园

一、汽车芯片行业概述

汽车作为第二次工业时代最典型的产业,已经开始需要融入众多的科技元素,而芯片正是作为半导体技术融入到汽车整个系统,使该产业不断地升级和成长。

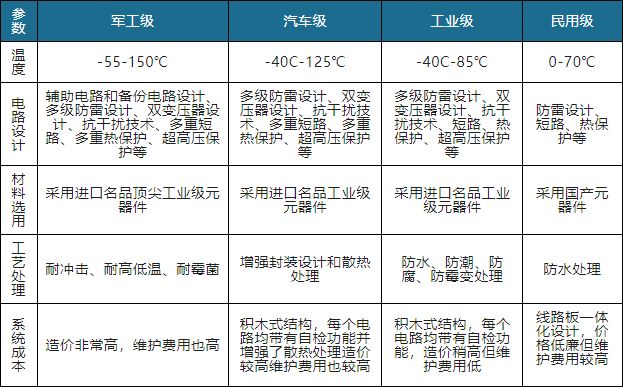

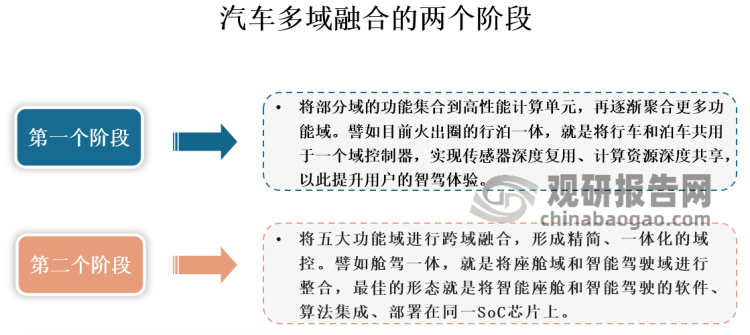

汽车芯片的行业定义为车规级的芯片,是汽车元件的一种概念。汽车芯片几乎占据在汽车的关键部位,车规级主要是适用到汽车电器元件的规格标准模式。从整个芯片行业的等级划分来看,分别有军工级、车规级、工业级和消费级,其中车规级芯片对于可靠性、一致性和稳定性要求更高,仅次于军工级。

四种芯片等级的标准对比

资料来源:观研天下数据中心整理

资料来源:观研天下数据中心整理

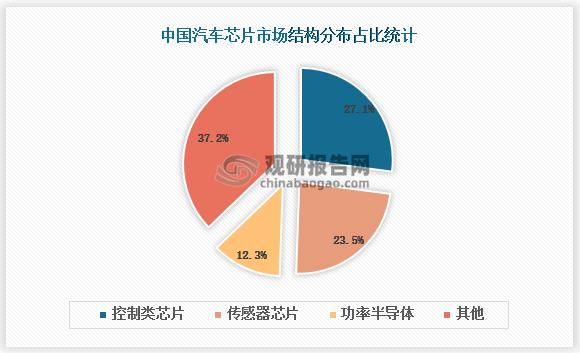

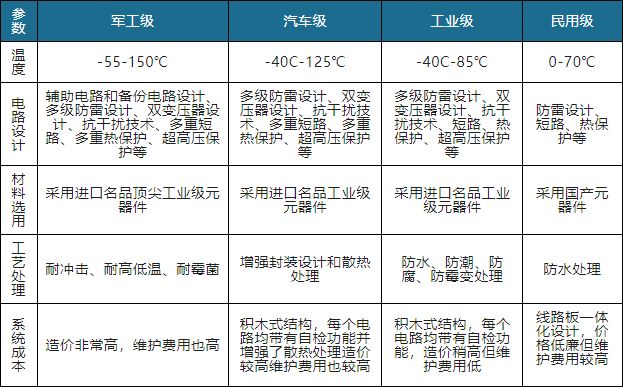

车规级芯片与消费级芯片有很大不同,车规级芯片需要面临更恶劣的环境,需要适应-40℃到-150℃的极端温度,高振动、多粉尘、有电磁干扰,湿度要适应0%-100%,一般车规级芯片的设计寿命为15年或20万公里。从我国汽车芯片市场结构来看,我国汽车芯片主要分为控制类(MCU和AI芯片)、功率类、模拟芯片、传感器。其中,控制类芯片、传感器芯片规模占比较高,分别为27.1%、23.5%。其次,功率半导体在汽车芯片占比为12.3%。

资料来源:观研天下整理

资料来源:观研天下整理

二、汽车电动化、智能化、网联化势不可挡,汽车芯片需求广泛

随着全球新一轮科技革命和产业变革蓬勃发展,汽车与能源、交通、信息通信等领域加速融合,汽车的电动化、网联化、智能化已成为汽车产业发展的主流和趋势,带动汽车芯片需求量与日俱增,芯片单位价值不断提升,整车芯片总价值量不断攀升。

汽车电动化来看,随着环保意识的提高和政府对汽车排放标准的要求加强,电动汽车将成为未来汽车行业的重要发展方向。电动汽车的普及将推动对电池管理系统、电动驱动控制芯片、充电控制芯片等相关芯片的需求增加;汽车智能化来看,智能化技术在汽车领域的应用不断深化,包括智能驾驶、智能车联网、语音识别等功能的加入,这些智能化功能对高性能计算芯片、人工智能芯片、图像处理芯片等的需求不断增长;汽车网联化来看,汽车与互联网的结合使得汽车能够实现与外部环境的连接和数据交互,从而提供更多的服务和功能。汽车网联化需要大量的通信芯片、无线连接芯片和数据处理芯片来实现车辆之间、车辆与基础设施之间的通信和数据传输。

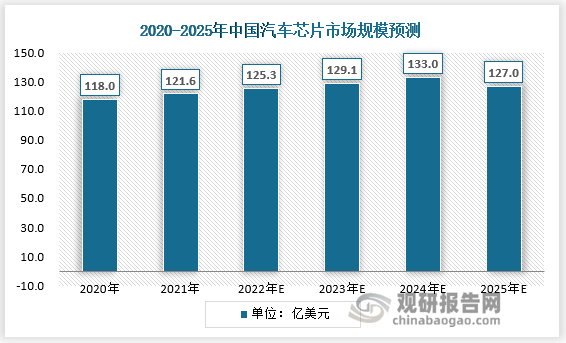

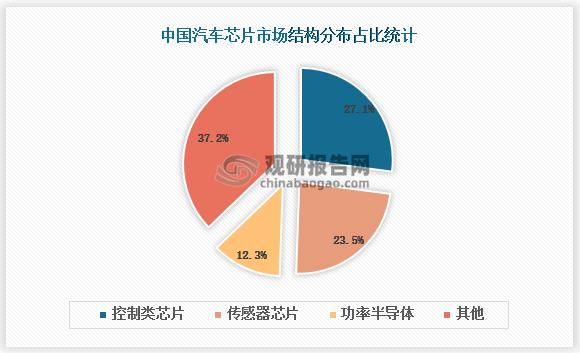

随着新能源汽车和智能网联汽车的应用,汽车电动化、网联化、智能化进程提速,汽车芯片市场整体呈现增长趋势。当前传统汽车单车芯片需求量已达300-500颗,电动智能车单车芯片超过1000颗,高等级自动驾驶汽车单车芯片更是超过3000颗。预计到2030年,我国汽车芯片市场规模将达到300亿美元,数量将达到1000亿-1200亿颗/年,对于芯片制造商来说,汽车芯片市场是一个具有巨大潜力和挑战的领域。

资料来源:观研天下整理

资料来源:观研天下整理

随着新能源汽车产销量快速发展,同时新车搭载芯片数量越来越多,并且新能源汽车的芯片使用量要普遍高于传统燃油汽车,汽车芯片需求将不断扩大。同时,以新能源汽车为首的汽车芯片需求持续增长,还将推动自主芯片产业的快速发展。

三、汽车芯片国产化率较低,车企多维度拓展芯片供应链

1、国产化率不足5%,车规级芯片亟待破局

芯片是驱动汽车更安全、更高效、更舒适的关键因素之一,汽车芯片行业的竞争力将决定中国未来汽车行业的竞争力,也在一定程度上体现了中国芯片行业的整体竞争力。但目前我国汽车芯片自给率较低,具体而言,汽车感知芯片领域,我国的自给率不足4%;在计算、控制芯片领域,自给率更是不足1%,国外企业高度垄断MCU、GPU、FPGA等通用芯片领域。2022年中国车规级MCU市场中有73%的份额由外资芯片巨头占据,市占率名列前茅的企业同样都以外资企业为主,如瑞萨电子(17%)、恩智浦半导体(16%)、意法半导体(9%)、微芯科技(8%)等。中国车企与国外芯片巨头深度捆绑,国内自主芯片企业生存艰难。

资料来源:观研天下整理

资料来源:观研天下整理

主要原因来自于多个方面:

1)行业进入壁垒高:一方面,车规级芯片要求“高可靠性、高安全性、高稳定性”,在进入汽车供应链前需要经过2-3年的严苛认证,并具备5-10年供货周期的稳定生产能力。在严格的技术标准和超长供货周期下,企业需要较长时间的技术积累和经验沉淀实现技术突破,并且认证周期 和供货周期较长,导致车企与芯片厂商在形成稳定的合作关系后,就很难在原有车型上再次更换供应商,形成了业务稳定、格局垄断、关系牢固的三大竞争壁垒;另一方面,整车厂在认证车规级半导体的新供应商时,通常会要求其产品拥有一定规模的上车数据,国产厂商缺乏应用及试验平台,在车规级半导体正常供给的状态下较难寻得突破。

2)突发事件+海外制裁:新冠疫情影响芯片生产和物流供应链,俄乌局势等因素影响芯片上游原材料供应,而且美国近日出台《芯片与科学法案》,继续限制中国芯片产业发展,皆对我国汽车芯片发展构成制约;

3)汽车芯片利润较薄:很多芯片代工厂更愿意把产能优先安排给利润较高的消费电子芯片。5G与物联网的快速发展,是带动消费电子芯片需求增长的领域,这进一步挤压了汽车芯片产能,同时也影响了汽车芯片厂商自主研发的积极性;

4)生态体系不健全,测试认证平台缺失:国内没有推出车规标准,国外AEC-Q 和 AQG324等标准在国内水土不服,无法适应我国新能源车技术发展,而缺乏车规标准及验证体系,又直接导致车规产品缺乏验证机会以及产业配套环节能力薄弱,严重阻碍了自主芯片产品进入汽车供应链,无法对产业形成有力支撑;

5)传统汽车芯片的制约:受传统汽车芯片行业在客户上的先发优势影响,尚未能形成在国际上具有显著竞争力的汽车芯片企业,在全球汽车芯片市场占有率极低。

随着车规级芯片的重要性日益提升,国产率不足的问题已受到产业上层及国家层面的高度重视。面对“内忧外患”、供需失衡、技术“卡脖子”等诸多困境,为促进车规级芯片国产化自主化,芯片产业创新破局成为必经之路。

在地缘政治影响全球经济的当下,逆全球化、区域化、本土化趋势加剧。同时,国外厂商限制高端汽车元器件出口给国内汽车产业带来不利掣肘的局面,这意味着核心技术必须掌握在自己手中,汽车芯片的国产化替代势在必行。

2、芯片产业链持续承压,车企多维度拓展芯片供应链

供需端,自2020年9月以来,缺芯潮问题始终没有解决,因缺芯导致停工、停产问题异常突出,保供压力空前。目前全球芯片短缺已蔓延到芯片制造设备的领域,半导体设备交付期延长。因下游扩产需求的上升,上游设备厂商对设备芯片的需求也不断提升。加之疫情影响,全球芯片供应链稳定性滑坡,诸多芯片企业工厂生产制造受阻,导致全球芯片供应不足。与此同时,车规级芯片对质量、可靠性、使用寿命等方面的高标准、严要求导致芯片生产难度很大,然而国内具备高水准工艺的上游车规级芯片厂商数量稀少,导致产业中上游产能不足。受过去供应链如此不稳定,诸多车企纷纷选择囤货,进一步恶化国内市场上芯片短缺问题。政策端,外部持续施压,美国从2020年开始陆续出台《美国芯片法案》、《促进美国制造半导体法案》等一系列法案,并施压台积电在美建厂来提升美国芯片全产业链安全。另一方面,美国计划通过全面封锁14nm以下先进制程,大力打压中国领先芯片企业。

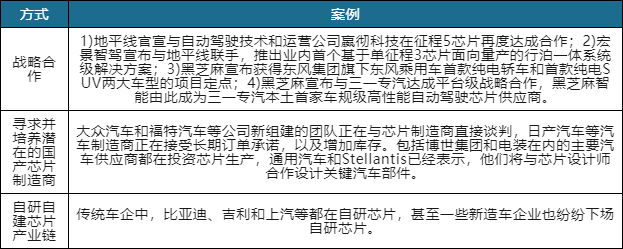

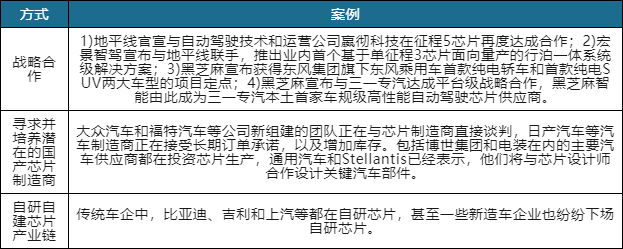

在汽车芯片产业链持续承压的大背景下,车企也开始寻求多种方式解决芯片紧张的“卡脖子”难题,例如以战略投资等方式加深与芯片制造商的合作关系,保障芯片供应;有意识地寻求并培养潜在的国产芯片制造商;甚至自研自建芯片产业链,把握关键技术。除了市场力量正在努力,国产芯片制造端的利好政策也在不断出台。政策从税收优惠、人才引进、投资额度等多维度支撑国产芯片的研发生产,包括鼓励商业性金融机构加大对集成电路产业和软件产业的中长期贷款支持力度,支持符合条件的集成电路企业和软件企业在境内外上市融资等,国产芯片正在迎来崛起时刻。

车企寻求多种方式解决芯片紧张的“卡脖子”难题

资料来源:观研天下数据中心整理

资料来源:观研天下数据中心整理

四、电动化+智能网联时代,汽车芯片展现新趋势

1、国内汽车芯片产品开始向高端市场进阶

过去几年,由于新冠疫情带来的影响,国内芯片生产厂家的生产能力受到了很大的影响,汽车芯片产品价格上浮,但独角兽的异军突起伴随着供应链条逐渐恢复正常、汽车芯片产能基本稳定,以及四维图新、兆易创新、全志科技、高鸿股份、闻泰科技、中颖电子、东软载波、比亚迪等企业的“稳定输出”,目前我国汽车芯片价格已出现了逐渐回落的趋势,大部分芯片价格已回归到相对合理的区间,中低端芯片的短缺也得到了缓解。数据显示,2022年全球汽车销量预计为8080万左右,同比下滑约0.2%,但下半年增长明显,同比增速达到10.7%。同时,过去一段时间因缺芯造成的汽车减产情况正逐步缓解,预计2023年全球汽车销量将达到8270万台,同比增长约2.4%。

尽管整体供应有所好转,但在汽车电动化、智能化、网联化的风口下,高性能芯片需求爆发增长。例如智能驾驶软件开发复杂,丰富的开发工具将提高功能软件的开发效率;复杂的算法需要强大的AI算力资源和高性能CPU来支持;传感器数量的提升需要更丰富的SoC接口资源和更高带宽…加上高算力芯片成为越来越多汽车厂家的主打卖点,很多车型的自动驾驶计算平台突破1000TOPS,汽车对高算力芯片的需求越来越多,受限于技术、产能等原因,高端芯片的供需矛盾依然突出。尤其是用在一些高精尖的部件上,比如操纵稳定性、车身控制的关键芯片,不管是中高端车还是普通车都要用到。这些高端芯片供应来源比较单一、供给量受限,还是偏于紧缺。目前恩智浦、英飞凌以及意法半导体的高端芯片交货周期大都超过了40周,有的甚至排单超过一年。

在这样的背景下,国内芯片企业开始转型升级,朝着高端芯片领域进军,但产品完善、“上车”也需要时间,短时间内起到的实际效果依然有限。车载芯片上游供应链长,而新能源汽车的不断完善与发展更是加剧这种“短缺”的窘境。近年来,我国在半导体技术上的技术创新实现了突破,特别是在下游的设计、中游的制造和上游的装备领域,凭借着自主知识产权,我国汽车芯片优秀企业有望借行业景气周期与国产替代共振迅速崛起,缩短在各领域的主要差距并不断提升自主率。

除了技术外,当前阻碍国内企业向高端汽车芯片进阶的因素还包括产业链过于分散,因此未来还需要产业链上企业进一步提高协同能力。目前,产业链上下游还处于“合力办事”阶段,下一步要向“合力办好事,高效办事”大步迈进。

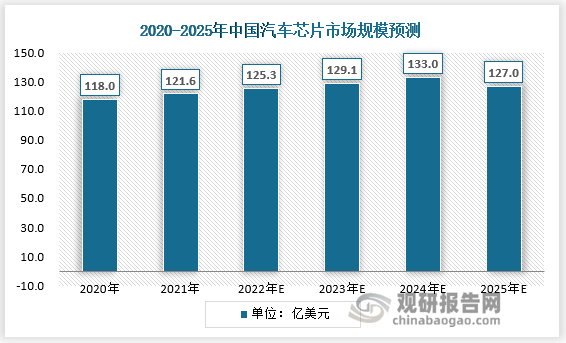

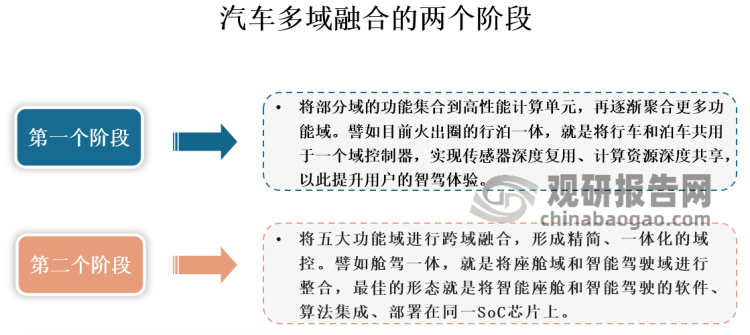

2、汽车芯片向多域融合发展是未来的趋势之一

传统的汽车芯片主要用于车载电子系统,如发动机控制单元、刹车控制单元等。然而,随着汽车电动化、智能化和网联化的推进,汽车正在成为车轮上的数据中心,汽车芯片的功能要求、标准体系、技术架构、产业协作模式、供应链模式也在重塑调整,以更好地处理更多的数据和任务,助力汽车产业发展。

多域融合的发展意味着汽车芯片将不仅仅局限于传统的车载电子系统,还将把汽车座舱域、智驾域、动力域、底盘域和车身域进行跨域融合,涵盖更多领域,以下是汽车芯片向多域融合发展的几个方面:

人机界面:汽车芯片将支持更智能、更直观的人机交互界面,包括语音识别、手势控制、人脸识别等技术,提供更好的驾驶员体验和车内娱乐功能。

感知与识别:汽车芯片将集成更多的传感器和计算能力,用于实现车辆的感知和环境识别,包括图像处理、雷达、激光雷达等技术,以支持自动驾驶和高级驾驶辅助系统。

通信与连接:随着车联网的发展,汽车芯片将支持更多的通信和连接功能,实现车辆与车辆之间、车辆与基础设施之间的互联互通,包括车载通信模块、5G/6G技术等。

多域融合的发展将带来更加智能和互联的汽车系统,提升驾驶安全性、乘坐舒适性和用户体验。同时,汽车芯片的多域融合也对芯片制造商提出了更高的要求,需要具备更强的技术研发实力和整合能力,以应对汽车行业的需求和挑战。预计未来多域融合的SOC芯片将成为汽车的核心,成为车规芯片中最大的价值增量。

资料来源:观研天下整理

资料来源:观研天下整理

- end -

转载:珠海高新招商

资料来源:观研报告网

官网:www.gaoxinzhaoshang.com

招商热线:18926945120